文/谢逸枫

关于我国未来房价走势的判别依据,笔者一向着重,短期看方针,中期看方针,长时刻看方针。不是所谓的短期看金融,中期看土地、长时刻看人口。更不是短期看供求,中期看地价,长时刻看发钞。原因很简单,短期的金融、供需联系,遭到方针的影响大。而中期的土地,地价相同遭到方针的装备。长时刻的人口、发钞仍是遭到方针的约束或影响的。除非房地产商场的商场化,商场决议资源装备,不然我国房价走势未来的风向标便是方针。

当时最值得重视的疫情之后我国房地产何去何从,房价能否容上涨?深圳的房价在曩昔一月领涨全国之后,成为众矢之的。现在2020年一季度全国房价同比上涨2.2%、住所房价同比上涨4.1%,3月70城房价环比上涨0.13%、同比上涨5.4%,阐明房价涨幅回落、增速下降趋势很显着。一方面是出售面积大下降,库存量不断上升。另一方面是住所竣工、土地置办面积大起伏下降。最要害是房企到位资金降幅大,影响到供需联系的扩展。

依照现在的楼市方针、钱银、信贷、利率、财务、出资方针来看,房价上涨的大概率。其一是楼市约束方针放松或许调整是大方向,撤销与全面铺开是大趋势。其二是钱银宽松的时刻现已到了,三次降准一次降息之后,意味着就等钱银影响方案到来。其三是利率下降到曩昔30年新底。其四是信贷的扩容现已来了,有必要放水,解救实体经济。其五是财务全面下降,财务赤字一定会扩展。其六是出资的再次发动,债款扩容不可防止的。

最近看到深圳市房协给深圳住建部分的一份主张书,里边列举了此轮房价涨幅的原因,主要是土地供给缺乏、住所用地份额低、容积率问题,以及人口添加与供地对立、扩展都市圈问题。这份主张书显现,从长时刻看深圳土地资源稀缺、人口密度持续加大,2018年新入户50万人,2019年新入户41万人,入户门槛低,加大了需求,住所供给缺乏是不争的现实。主张对外扩容添加住所类土地供给、推动新建住所入市等。这些定见都说到了要害之处。

为什么深圳二手房猛涨,是由于只要少数房子进入到流转商场。自2018年“7·31”方针之后,现已约有18万套房源被确定,不能参加到流转商场(深圳现有住所在二手商场流转的仅为6万-8万套),商场供给量是严峻缺乏的。因此深圳房协主张,撤销限售方针或下降限售年限。实际上,深圳现下的状况并不是它一家的问题,各个城市都有供地“量少而结构差”的状况,土地供给总量少,并且住所供地占比低,许多时分是在故意压低住所供地份额,人为形成住所供地价格持续上涨,面粉贵了面包定然要提价。

假如全球放水,什么类财物未来会上涨,我国是看房地产,美国看股市,这便是经济结构决议的。我国房价长时刻上涨是大趋势,曩昔在我国买房的都赚到钱了,由于看看数据就可以证明。1990年到2019年,我国新房出售均价从702元/平米上涨至9310元/平米,年均涨幅为8.7%。期间只要过两次短期的横盘时期,一次是从1997年到2003年,期间房价从2000元/平米涨至2360元/平米,年均涨幅仅为2.8%。阐明即使是1997的金融危机之下,房价仍是上涨了。

从2007年到2008年,期间房价从3864元/平米降至3800元/平米,下降了1.7%,这个仍是初次下降,可是起伏十分的小。实际上,我国买房可以挣钱的一个重要原因,在于房价的全体涨幅比较稳定。假设在曩昔的任何一年以新房出售均价买房,并且持有到2019年底以新房出售均价出售,不考虑折旧和利息本钱,都是十分挣钱的。可是在不同的区域和时刻买房,成果会不同很大。这便是所谓的时刻与区域及城市不同大,买房是存在出资技巧与办法的。

在我国,买股票是很难挣钱的。由于现实上,1990年到2019年,上证指数的年均涨幅为11.6%。依照这个涨幅来看,股票的上涨起伏要比房市工高,惋惜的便是不挣钱。股市不挣钱的真实原因,不在于股市存在变数大、动摇大、持有时刻短,最要害是股市处处都是收割机。所以,我国股市的动摇极端剧烈,牛市买入很简单亏钱,熊市中买入才干挣钱。即使是熊市,有都存在亏钱的,由于你不知道买什么股票存在上涨反弹与什么时刻卖出才是最好机遇。

依照股市大熊市年份看,2005年、2008年、2013年,都是闻名大熊市。2005年上证指数,跌破1000点,2008年、2013年,跌破2000点。假如你在这三年的年底买入上证指数,持有到2019年底卖出,年化回报率分别为7%、5%和4%,依然是可以挣钱的。假如买的是质量更好的沪深300指数,同期的年化回报率分别为11.2%、7.7%和9.9%。要害是你是否可以选到好股票与掌握好买入及卖出机遇。而股市大牛市年份看,2007年和2015年,都是闻名大牛市,上证指数打破6000点、5000点。如持有到2019年年底卖出,累计亏本分别为42%和14%。

怎么协助这些陷入困境的居民和企业,防止债款危机?只能靠政府举债和央行印钞。一是美国,现已出台了3轮财务影响方针,算计的影响规划超越2.1万亿美元,而第四轮4840亿美元财务影响行将推出,前4轮财务影响总额将到达2.6万亿美元,占到美国19年GDP的12%。怎么来为这2.6万亿美元的财务影响买单?美揭不开锅,因此只能靠美联储印钞来发钱。3月美联储宣告了不定量的量化宽松钱银方针,依照法令美联储只能购买国债和政府机构债。

但美联储很快就发明晰绕道的方法,开端很多购买危险财物,包含废物级的企业债。在曩昔的1个多月内,美联储的总财物添加了2万多亿美元,比上一年底增加了超50%,其间大部分是国债,但也有许多是危险财物。二是日本,其政府推出了108万亿日元的影响方案,相当于日本19年GDP的20%。怎么来为这108万亿日元融资?也只能是靠日本央行。在曩昔的23年,日本总共发行了750万亿日元的国债,相当于日本当时GDP的1.4倍,其间的绝大部分都被日本央行买走了,这次应该也不会破例。

三是在欧元区,相同遭受了疫情的重创。并且欧元区早已负债累累,其政府和企业部分债款率都超越100%。为了尽最大或许防止欧债危机重演,欧元区只能默许各国政府打破财务赤字率上限,很多增发国债,以坚持经济运转和债款的翻滚,而这些新发的国债,最终也只能靠欧央行买单。截止4月17日,欧央行本年以来现已新购了6000亿欧元的财物,相当于欧元区上一年GDP的5%。从道义上来说,为了解救生命,协助居民和企业免受疫情之苦,这些巨额的财务和钱银影响都有无比的正当性。

1季度末,全国房地产借款余额为46万亿元,同比增加13.9%其实是房地产借款包含房地产开发借款、购房借款和证券化的房地产借款。而房地产开发借款包含房产开发借款和地产开发借款。其间,房产开发借款指金融机构发放的房子建造借款,包含住所开发借款、商业用房开发借款、其它房产开发借款。而地产开发借款包含金融机构发放的专门用于地产开发、且在地产开发完成后方案回收的借款。别的是购房借款包含个人商业用房借款和个人住所借款。

全国房贷商场降温,和房地产商场降温有亲近相关。依据国家统计局的数据,本年1季度全国房地产开发出资同比增速为-7.7%,房子新开工面积同比增速为-27.2%,商品房出售面积同比增速为-26.3%。此类数据阐明无论是房企出资端仍是个人消费端,都呈现了显着的降温。这也会使得房贷数据受影响,从而呈现增速收窄的现象。1季度末,全国房贷占比为28.8%,意味着金融机构一切借款余额中,有28.8%的信贷资金是投向房地产范畴的。2019年房贷占比季度数据呈现攀升态势,但均处于30%以下的水平。

即使是依照所谓的供需联系与土地供给、地价、发钞、人口五项目标看,房价上涨是大趋势。虽然库存创下新的高,要害是新建商品住所的库存并不高。最忧虑的是住所竣工、土地置办面积大起伏下降,严峻影响到未来的商场供给量。而地价的快速上涨,势必会拉动房价上涨的预期,人口的加快增加,供求联系已变成供小于求。难以想象的是钱银放水,价值降低的布景之下,商场的流动性与放出的钱银,房地产渐渐的变成了最大的赢家。

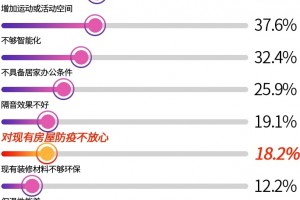

警觉当时房地产商场八大危险给我国经济带来重创,这一向是最有必要要分外留意的。其一是1-3月全国房地产开发出资额同比增速为-7.7%,虽然比前2月跌幅呈现了比较显着的收窄,却是存在数据的滞后性。其二是1-3月全国房地产开发企业新开工数据同比增速为-27.2%,该数据和开发出资目标是相似的,呈现了跌幅快速收窄的现象。其三是1-3月全国房子竣工数据同比增速为-15.8%。在2019年的时分房子竣工数据初次转正,但本年1-2月份开端从头进入负增加区间。

其四是1-3月全国房企土地置办面积同比增速为-22.6%。土地置办数据持续坚持负增加的态势,但跌幅在显着收窄。其五是1-3月全国商品房出售面积同比增速为-26.3%。该数据的降温,浅显来说,即比较上一年同期跌了三成。其六是1-3月全国商品房待售面积同比增速为2.1%。在接连35个月同比跌落的状况下,2月库存数据初次由负转正,三月同比增速持续扩展。其七是1-3月份全国房地产开发企业到位资金同比增速为-13.8%。其八是1-3月地均价为4962元/平方米,同比涨幅为5.7%。